Liminar suspende alterações regulamentares no CeeePrev

A Fundação Família Previdência obteve liminar na justiça que suspende o processo de alteração regulamentar no Plano CeeePrev, solicitado pela Superintendência Nacional de Previdência Complementar – PREVIC. A proposta alterava os artigos 109, 132 e 147 e demais dispositivos do Regulamento que tratam da responsabilidade patronal perante eventual insuficiência de cobertura nas reservas que suportam os Benefícios Saldados (reserva a amortizar).

A Fundação Família Previdência obteve liminar na justiça que suspende o processo de alteração regulamentar no Plano CeeePrev, solicitado pela Superintendência Nacional de Previdência Complementar – PREVIC. A proposta alterava os artigos 109, 132 e 147 e demais dispositivos do Regulamento que tratam da responsabilidade patronal perante eventual insuficiência de cobertura nas reservas que suportam os Benefícios Saldados (reserva a amortizar).

A PREVIC havia determinado que eventuais ocorrências de déficits no CeeePrev deveriam ser cobertas paritariamente pelos participantes migrados em 2002 e pelas patrocinadoras do plano. O montante envolvido são os déficits futuros. Ou seja, se houver déficits, a entidade deve cobrar 50% das patrocinadoras e 50% dos participantes migrados em 2002, conforme entendimento da PREVIC.

No regulamento vigente, a Reserva a Amortizar é suportada exclusivamente pelas patrocinadoras. Ela é calculada atuarialmente, definindo o valor de insuficiência no plano para pagamento dos benefícios dos participantes migrados. Caso ocorra superávit no plano (sobra de recursos) os valores são revertidos de forma automática e integralmente para reduzir a reserva a amortizar ao final de cada ano.

Após longas tratativas no âmbito administrativo em que participaram, de um lado, os representantes da Fundação, bem como das Patrocinadoras do Grupo CEEE e, do outro lado, da PREVIC – as quais restaram inexitosas – com a finalidade de proteger os participantes e manter a redação original do regulamento, os Órgãos de Governança da Fundação, de forma unanime, deliberaram pelo enfrentamento da matéria perante o Poder Judiciário.

O processo tramita desde 2014, no entanto, a Fundação não obteve êxito nos julgamentos de mérito proferidos em primeira e segunda instância da Justiça Federal do Distrito Federal. A decisão favorável, obtida em caráter liminar, mantém o regulamento com o texto original, suspendendo o processo de alteração que estava em andamento, até o julgamento final do Recurso Especial interposto pela Fundação Família Previdência perante o Superior Tribunal de Justiça – STJ.

Histórico do caso

- Em 2014, 12 anos após a criação do CeeePrev, aprovado na íntegra pela então Secretaria de Previdência Complementar, a Fundação foi notificada, através da Portaria PREVIC nº 213/2014, para encaminhamento de proposta de alteração das redações dos artigos 109, 132 e 147 e demais dispositivos do Regulamento que tratam da responsabilidade patronal perante eventual insuficiência de cobertura nas reservas que suportam os Benefícios Saldados.

- No mesmo ano, a Fundação ingressou na justiça contra a PREVIC, com o objetivo de manter o texto regulamentar original, considerando a questão da reserva a amortizar como “incentivo de migração assumido pela empresa”, obtendo liminar favorável.

- Posteriormente, a Fundação não obteve decisão favorável no julgamento de mérito em primeira instância. Ao recorrer, a entidade obteve nova liminar em segunda instância. Recentemente, já em 2021 e perante o Tribunal Regional Federal da 1ª Região, foi lavrada nova decisão de mérito desfavorável aos pedidos da Fundação Família Previdência, que, após tal fato, interpôs os recursos junto aos tribunais superiores.

- Em ato contínuo à decisão judicial de segunda instância, a PREVIC determinou a alteração regulamentar, mesmo sem o julgamento do mérito pelos tribunais superiores.

- Sem uma decisão favorável, a Fundação iniciou o processo de alteração regulamentar, enquanto recorria na justiça.

- A liminar, obtida pela Fundação em 31/08/2021, no Tribunal Regional Federal da 1ª Região, suspende as alterações exigidas pela PREVIC até o julgamento final do Recurso Especial interposto pela Fundação Família Previdência perante o Superior Tribunal de Justiça – STJ.

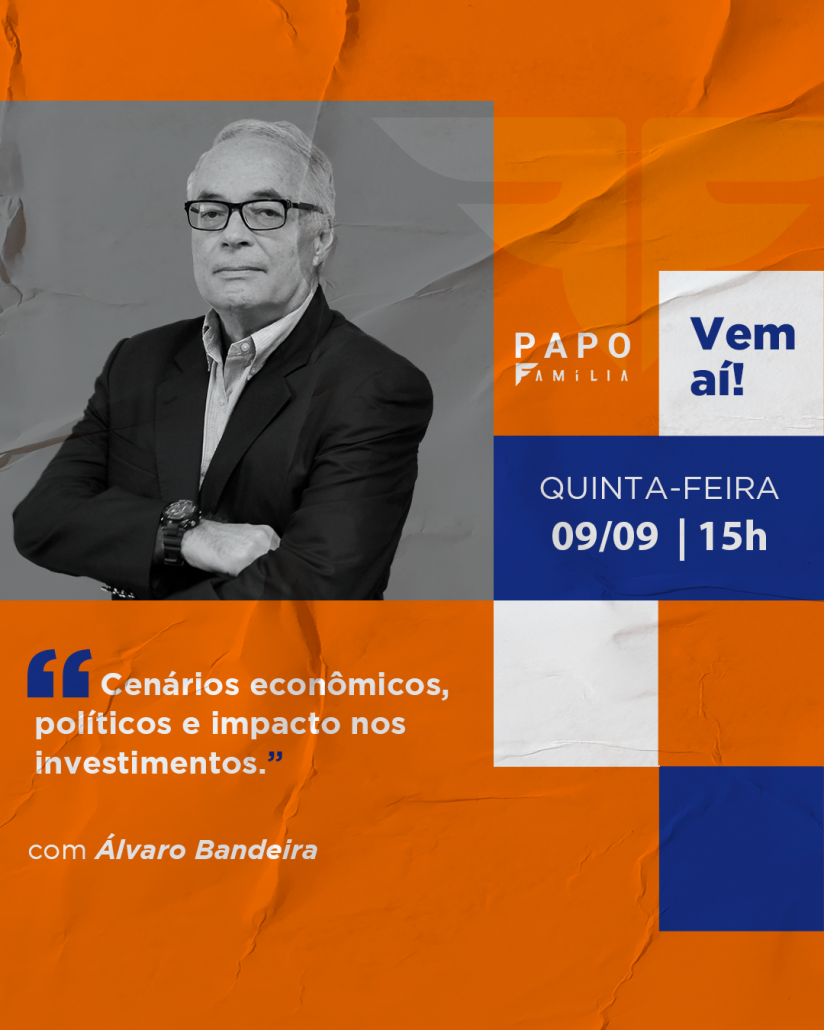

O convidado do próximo Papo Família tem experiência de sobra para dividir com os participantes durante a live que será realizada no próximo dia 09 de setembro, a partir das 15 horas.

O convidado do próximo Papo Família tem experiência de sobra para dividir com os participantes durante a live que será realizada no próximo dia 09 de setembro, a partir das 15 horas. A partir de 01 de setembro, o Plano SINPRORS Previdência será incorporado ao Família Previdência Associativo. Esta mudança foi aprovada em março pela Superintendência Nacional de Previdência Complementar – PREVIC. O objetivo é proporcionar ganho de escala para os investimentos de ambos os planos e reduzir os custos referentes às despesas administrativas.

A partir de 01 de setembro, o Plano SINPRORS Previdência será incorporado ao Família Previdência Associativo. Esta mudança foi aprovada em março pela Superintendência Nacional de Previdência Complementar – PREVIC. O objetivo é proporcionar ganho de escala para os investimentos de ambos os planos e reduzir os custos referentes às despesas administrativas.

Autora do projeto @explicaana vai desmistificar e esclarecer dúvidas sobre o tema em live no dia 19 de agosto, às 15 horas, com transmissão pelas mídias sociais da Família Previdência.

Autora do projeto @explicaana vai desmistificar e esclarecer dúvidas sobre o tema em live no dia 19 de agosto, às 15 horas, com transmissão pelas mídias sociais da Família Previdência.