Tarde teve palestras de Silvio Cascione, Samuel Pessôa e Maílson da Nóbrega.

O segundo dia da jornada conjunta do Connect 7º Caminhos para o Futuro e 22º Seminário Econômico da Fundação Família Previdência foi de previsões, tanto na conjuntura política, quanto econômica. Ao vivo e online, o evento teve como principais temas as projeções de cenários para os próximos meses e anos com participação do Diretor Presidente, Rodrigo Sisnandes Pereira e apresentação da jornalista Dalva Bavaresco.

O segundo dia da jornada conjunta do Connect 7º Caminhos para o Futuro e 22º Seminário Econômico da Fundação Família Previdência foi de previsões, tanto na conjuntura política, quanto econômica. Ao vivo e online, o evento teve como principais temas as projeções de cenários para os próximos meses e anos com participação do Diretor Presidente, Rodrigo Sisnandes Pereira e apresentação da jornalista Dalva Bavaresco.

O mestre em ciência política Silvio Cascione abriu o evento falando que o Brasil enfrentará grandes desafios fiscais e que reformas precisam ser priorizadas. Integrante da Eurasia Group, empresa de consultoria e pesquisa de risco político com escritórios em diversas metrópoles mundiais, Cascione fez algumas projeções de curto prazo que podem ser essenciais para apontar o caminho a ser traçado na 2ª metade da gestão do presidente Jair Bolsonaro.

Uma delas é de que o auxílio emergencial tende a não ser renovado no final deste ano, a menos que haja uma piora na pandemia. A outra é que é baixo o risco de o governo atual dar uma guinada populista de expandir gastos públicos. “Existe um ambiente para dar seguimento a um ciclo de aprovação de reformas importantes, como a tributária e a administrativa”, afirmou, ressaltando que ainda há muita coisa para ser feita para aumentar a competitividade do país.

Uma delas é de que o auxílio emergencial tende a não ser renovado no final deste ano, a menos que haja uma piora na pandemia. A outra é que é baixo o risco de o governo atual dar uma guinada populista de expandir gastos públicos. “Existe um ambiente para dar seguimento a um ciclo de aprovação de reformas importantes, como a tributária e a administrativa”, afirmou, ressaltando que ainda há muita coisa para ser feita para aumentar a competitividade do país.

Com relação a uma possível segunda onda de covid-19, Cascione afirma que governos aprenderam a lidar melhor com a doença, assim como as pessoas, o que aumenta as chances de controlar a velocidade da pandemia e manter as atividades econômicas em funcionamento sem mais restrições. “Governos só irão reagir se hospitais encherem”, pondera.

Para Cascione, o risco eleitoral em 2022 aumentou por causa da pandemia. A popularidade de Bolsonaro pode sofrer pressões por conta da fim do auxílio emergencial. “É muito cedo para fazer prognósticos de eleição. Bolsonaro segue bem posicionado, mas a condição é mais questionável”, afirmou.

Na segunda palestra da tarde, o economista Samuel Pessôa iniciou a análise macroeconômica para o país nos próximos meses. Pessôa começou sua palestra lembrando o baixo crescimento e a baixa produtividade tradicionais do Brasil, contextualizando o momento vivido pelo país, que ainda está saindo de sua segunda maior crise da história (2014-16), na qual a perda do PIB per capita foi de 9%. “O motivo dessa crise ser profunda tem origem em dois fenômenos, o intervencionismo político e o esgotamento do contrato social da redemocratização – que gerou uma crise fiscal que segue até hoje”, pontuou Pessôa.

Na segunda palestra da tarde, o economista Samuel Pessôa iniciou a análise macroeconômica para o país nos próximos meses. Pessôa começou sua palestra lembrando o baixo crescimento e a baixa produtividade tradicionais do Brasil, contextualizando o momento vivido pelo país, que ainda está saindo de sua segunda maior crise da história (2014-16), na qual a perda do PIB per capita foi de 9%. “O motivo dessa crise ser profunda tem origem em dois fenômenos, o intervencionismo político e o esgotamento do contrato social da redemocratização – que gerou uma crise fiscal que segue até hoje”, pontuou Pessôa.

De acordo com o economista, nos anos subsequentes de 2016, 2017 e 2018, a economia andou de lado – com crescimentos de pouco mais de 1% ao ano – porque o setor produtivo segue machucado e endividado e porque problemas fiscais geram incertezas. Com relação aos cenários para um futuro próximo relacionados à crise da pandemia, o economista salienta que há dois caminhos possíveis, de reancoragem ou desancoragem da política fiscal.

“A grande questão para sabermos como será a recuperação é se ‘vamos virar a página dos gastos excepcionais’. Se a opção for em reancorar a política fiscal, o câmbio volta a patamares anteriores e se alivia o processo inflacionário. No caso de desancoragem, pode haver a quebra do teto de gastos sem contrapartida, o que provocaria descontrole do câmbio e aumento da inflação. Mas, mesmo neste cenário pior, não vejo inflação explodindo, não vejo ruptura”, salienta, otimista.

O ex-ministro da Fazendo Mailson da Nóbrega também acredita que a política fiscal é o ponto chave da recuperação ou da piora da recessão. Foi dele a palestra que encerrou a programação do 22º Seminário Econômico. Nóbrega também está otimista com a retomada do país, mas enxerga alguns riscos, caso o presidente da República escolha sempre por medidas populares.

O ex-ministro da Fazendo Mailson da Nóbrega também acredita que a política fiscal é o ponto chave da recuperação ou da piora da recessão. Foi dele a palestra que encerrou a programação do 22º Seminário Econômico. Nóbrega também está otimista com a retomada do país, mas enxerga alguns riscos, caso o presidente da República escolha sempre por medidas populares.

“Em caso de desancoragem, uma forte alta na relação dívida-PIB irá alimentar os temores de situação insustentável e de grandes incertezas. Estamos longe, mas uma situação dessas pode ocasionar descontrole da inflação e consequências sociais como aumento da desigualdade e queda da confiança. Não acredito que o governo proponha o fim do teto, seria um suicídio político, mas, mesmo que isso venha a ocorrer, a economia brasileira tem capacidade de resistir”, acrescenta, ao encontro do que disse o palestrante anterior.

Para ambos, essa capacidade de resiliência da economia do país mora no fato de, hoje, o Brasil vivenciar boas condições de reservas, com posições credoras elevadas, contas externas saudáveis que superam a dívida, além de um sistema financeiro sólido e estruturado.

“As vulnerabilidades do passado não estão presentes hoje. Todas as grandes crises foram de câmbio e de crédito, por isso, e porque o brasileiro é intolerante à inflação, o ajuste fiscal é fundamental. O Brasil é resiliente no campo institucional e no campo dos negócios e vai sair dessa crise ainda mais resiliente”, conclui Mailson da Nóbrega.

O segundo dia da jornada conjunta do Connect 7º Caminhos para o Futuro e 22º Seminário Econômico da Fundação Família Previdência foi de previsões, tanto na conjuntura política, quanto econômica. Ao vivo e online, o evento teve como principais temas as projeções de cenários para os próximos meses e anos com participação do Diretor Presidente, Rodrigo Sisnandes Pereira e apresentação da jornalista Dalva Bavaresco.

O segundo dia da jornada conjunta do Connect 7º Caminhos para o Futuro e 22º Seminário Econômico da Fundação Família Previdência foi de previsões, tanto na conjuntura política, quanto econômica. Ao vivo e online, o evento teve como principais temas as projeções de cenários para os próximos meses e anos com participação do Diretor Presidente, Rodrigo Sisnandes Pereira e apresentação da jornalista Dalva Bavaresco. Uma delas é de que o auxílio emergencial tende a não ser renovado no final deste ano, a menos que haja uma piora na pandemia. A outra é que é baixo o risco de o governo atual dar uma guinada populista de expandir gastos públicos. “Existe um ambiente para dar seguimento a um ciclo de aprovação de reformas importantes, como a tributária e a administrativa”, afirmou, ressaltando que ainda há muita coisa para ser feita para aumentar a competitividade do país.

Uma delas é de que o auxílio emergencial tende a não ser renovado no final deste ano, a menos que haja uma piora na pandemia. A outra é que é baixo o risco de o governo atual dar uma guinada populista de expandir gastos públicos. “Existe um ambiente para dar seguimento a um ciclo de aprovação de reformas importantes, como a tributária e a administrativa”, afirmou, ressaltando que ainda há muita coisa para ser feita para aumentar a competitividade do país. Na segunda palestra da tarde, o economista Samuel Pessôa iniciou a análise macroeconômica para o país nos próximos meses. Pessôa começou sua palestra lembrando o baixo crescimento e a baixa produtividade tradicionais do Brasil, contextualizando o momento vivido pelo país, que ainda está saindo de sua segunda maior crise da história (2014-16), na qual a perda do PIB per capita foi de 9%. “O motivo dessa crise ser profunda tem origem em dois fenômenos, o intervencionismo político e o esgotamento do contrato social da redemocratização – que gerou uma crise fiscal que segue até hoje”, pontuou Pessôa.

Na segunda palestra da tarde, o economista Samuel Pessôa iniciou a análise macroeconômica para o país nos próximos meses. Pessôa começou sua palestra lembrando o baixo crescimento e a baixa produtividade tradicionais do Brasil, contextualizando o momento vivido pelo país, que ainda está saindo de sua segunda maior crise da história (2014-16), na qual a perda do PIB per capita foi de 9%. “O motivo dessa crise ser profunda tem origem em dois fenômenos, o intervencionismo político e o esgotamento do contrato social da redemocratização – que gerou uma crise fiscal que segue até hoje”, pontuou Pessôa. O ex-ministro da Fazendo Mailson da Nóbrega também acredita que a política fiscal é o ponto chave da recuperação ou da piora da recessão. Foi dele a palestra que encerrou a programação do 22º Seminário Econômico. Nóbrega também está otimista com a retomada do país, mas enxerga alguns riscos, caso o presidente da República escolha sempre por medidas populares.

O ex-ministro da Fazendo Mailson da Nóbrega também acredita que a política fiscal é o ponto chave da recuperação ou da piora da recessão. Foi dele a palestra que encerrou a programação do 22º Seminário Econômico. Nóbrega também está otimista com a retomada do país, mas enxerga alguns riscos, caso o presidente da República escolha sempre por medidas populares. Ana Laura Magalhães, Marcos Silvestre e Eduardo Giannetti falaram sobre estratégias para garantir um futuro próspero.

Ana Laura Magalhães, Marcos Silvestre e Eduardo Giannetti falaram sobre estratégias para garantir um futuro próspero. A especialista em investimentos e influenciadora digital Ana Laura Magalhães ressaltou que não há no Brasil uma cultura de investimento e que poupar não é o mesmo que investir. Criadora do canal Explica Ana no Youtube e no Instagram, com mais de 200 mil seguidores, Ana explicou que as pessoas têm uma falsa segurança com relação a opções conservadoras, como a própria poupança, destacando que essas podem ter risco se o banco, por exemplo, quebrar. Ela ressaltou que o brasileiro não costuma investir, e dos que o fazem, 95% é através de bancos. Nos Estados Unidos, 98% investem por meio de instituições financeiras independentes. Ana falou sobre alternativas como CDB’s, fundos e tesouro direto e destacou que não há limite mínimo para se buscar investir com mais retorno.

A especialista em investimentos e influenciadora digital Ana Laura Magalhães ressaltou que não há no Brasil uma cultura de investimento e que poupar não é o mesmo que investir. Criadora do canal Explica Ana no Youtube e no Instagram, com mais de 200 mil seguidores, Ana explicou que as pessoas têm uma falsa segurança com relação a opções conservadoras, como a própria poupança, destacando que essas podem ter risco se o banco, por exemplo, quebrar. Ela ressaltou que o brasileiro não costuma investir, e dos que o fazem, 95% é através de bancos. Nos Estados Unidos, 98% investem por meio de instituições financeiras independentes. Ana falou sobre alternativas como CDB’s, fundos e tesouro direto e destacou que não há limite mínimo para se buscar investir com mais retorno. O especialista em educação financeira e previdenciária Marcos Silvestre reforçou a mesma abordagem : “Inicie já a sua reserva previdenciária. A de emergência é boa, a previdenciária é divina”, salientou. Para tornar os sonhos realidade, Silvestre aconselhou que as pessoas assumam o controle e o protagonismo da vida financeira para poder vislumbrar o futuro. Para isso, o economista elencou 10 passos: entender o dinheiro, fincar o pé no chão, fazer um planejamento, gastar da maneira correta, poupar com disciplina, aplicar com sabedoria, acumular reservas, ter paciência, concretizar sonhos e partilhar.

O especialista em educação financeira e previdenciária Marcos Silvestre reforçou a mesma abordagem : “Inicie já a sua reserva previdenciária. A de emergência é boa, a previdenciária é divina”, salientou. Para tornar os sonhos realidade, Silvestre aconselhou que as pessoas assumam o controle e o protagonismo da vida financeira para poder vislumbrar o futuro. Para isso, o economista elencou 10 passos: entender o dinheiro, fincar o pé no chão, fazer um planejamento, gastar da maneira correta, poupar com disciplina, aplicar com sabedoria, acumular reservas, ter paciência, concretizar sonhos e partilhar. Na última palestra do dia, o escritor e economista Eduardo Giannetti abordou o momento demográfico da população brasileira, a cultura da poupança e economia comportamental para encerrar o o 7º Connect Caminhos para o Futuro. Giannetti comentou que o ato de ver antecipadamente, significado literal da palavra previdência, ajuda a agir estrategicamente e a tornar o tempo um aliado.

Na última palestra do dia, o escritor e economista Eduardo Giannetti abordou o momento demográfico da população brasileira, a cultura da poupança e economia comportamental para encerrar o o 7º Connect Caminhos para o Futuro. Giannetti comentou que o ato de ver antecipadamente, significado literal da palavra previdência, ajuda a agir estrategicamente e a tornar o tempo um aliado. A terceira edição do Papo Família sobre educação financeira e previdenciária recebeu a consultora Leila Ghiorzi. Ela comanda uma empresa de empoderamento financeiro para pessoas que querem aprender a cuidar das contas, traçar objetivos e ingressar no mundo dos investimentos. Fundadora do projeto “É da minha conta”, com presença nas mídias sociais, Leila é consultora financeira com formação complementar em investimentos e intermediação financeira. Ela conversou com o presidente Rodrigo Sisnandes, no dia 05 de novembro, em live transmitida pelas mídias sociais do Plano Família Previdência.

A terceira edição do Papo Família sobre educação financeira e previdenciária recebeu a consultora Leila Ghiorzi. Ela comanda uma empresa de empoderamento financeiro para pessoas que querem aprender a cuidar das contas, traçar objetivos e ingressar no mundo dos investimentos. Fundadora do projeto “É da minha conta”, com presença nas mídias sociais, Leila é consultora financeira com formação complementar em investimentos e intermediação financeira. Ela conversou com o presidente Rodrigo Sisnandes, no dia 05 de novembro, em live transmitida pelas mídias sociais do Plano Família Previdência. O Família Previdência Associativo conta hoje com mais de 4.200 participantes e um patrimônio de R$ 34 milhões. “Nosso objetivo é democratizar o acesso à previdência privada para o maior número de categorias profissionais e o ingresso da Arcosul contribui para que os 18 mil representantes registrados no Core-RS tenham a possibilidade de se tornarem protagonistas na formação de suas poupanças previdenciárias”, afirma Jeferson Luis Patta de Moura, Diretor de Previdência da Fundação.

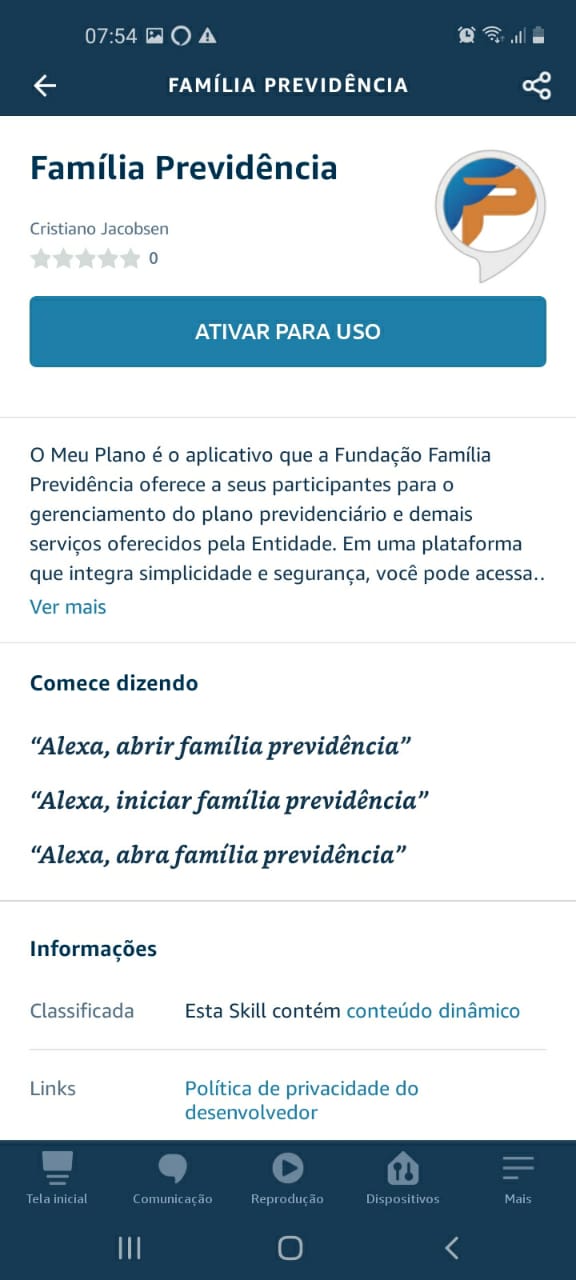

O Família Previdência Associativo conta hoje com mais de 4.200 participantes e um patrimônio de R$ 34 milhões. “Nosso objetivo é democratizar o acesso à previdência privada para o maior número de categorias profissionais e o ingresso da Arcosul contribui para que os 18 mil representantes registrados no Core-RS tenham a possibilidade de se tornarem protagonistas na formação de suas poupanças previdenciárias”, afirma Jeferson Luis Patta de Moura, Diretor de Previdência da Fundação. Imagine saber como está seu saldo no plano, a rentabilidade da poupança previdenciária, o valor do benefício e a data de depósito somente com o comando da sua voz. Isso já é possível com a nova tecnologia adotada no aplicativo Meu Plano para os participantes ativos e assistidos do Família Previdência Associativo. A assistente de voz Alexa é uma das tecnologias inteligentes que estão revolucionando a relação entre pessoas e dispositivos eletrônicos e levando mais praticidade para o dia a dia.

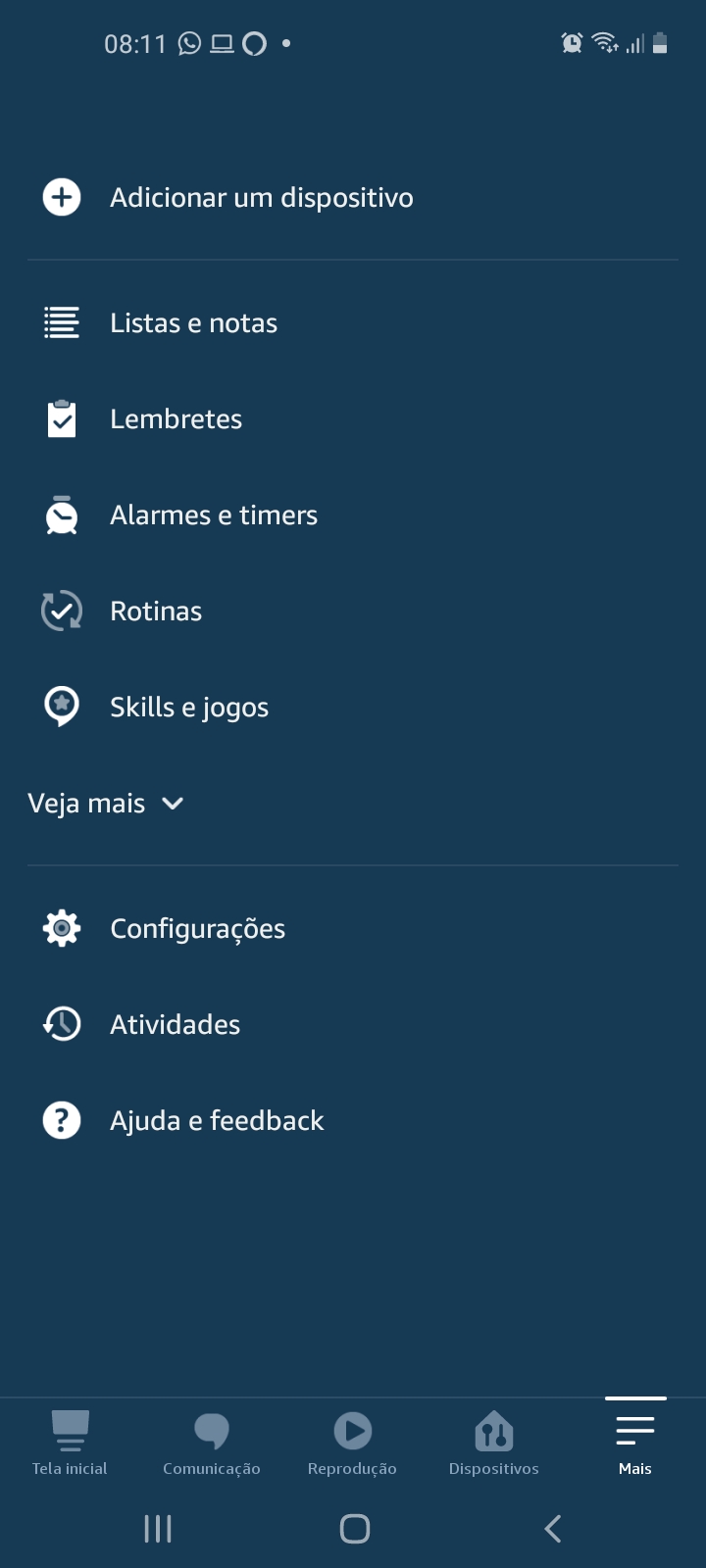

Imagine saber como está seu saldo no plano, a rentabilidade da poupança previdenciária, o valor do benefício e a data de depósito somente com o comando da sua voz. Isso já é possível com a nova tecnologia adotada no aplicativo Meu Plano para os participantes ativos e assistidos do Família Previdência Associativo. A assistente de voz Alexa é uma das tecnologias inteligentes que estão revolucionando a relação entre pessoas e dispositivos eletrônicos e levando mais praticidade para o dia a dia. A Alexa pode ser acessada pelo smartphone ou por dispositivos especiais que ajudam as pessoas em várias atividades como fazer chamadas telefônicas, controlar casas inteligentes como luzes, fechaduras, eletrodomésticos e outros dispositivos inteligentes integrados como TVs. Saber a previsão do tempo, a situação do tráfego na cidade, ouvir o resumo do noticiário são algumas das inúmeras potencialidades deste sistema inteligente. E agora, o Família Previdência também entrou nessa nova era, criando uma interface de voz que dá as informações essenciais de sua poupança previdenciária.

A Alexa pode ser acessada pelo smartphone ou por dispositivos especiais que ajudam as pessoas em várias atividades como fazer chamadas telefônicas, controlar casas inteligentes como luzes, fechaduras, eletrodomésticos e outros dispositivos inteligentes integrados como TVs. Saber a previsão do tempo, a situação do tráfego na cidade, ouvir o resumo do noticiário são algumas das inúmeras potencialidades deste sistema inteligente. E agora, o Família Previdência também entrou nessa nova era, criando uma interface de voz que dá as informações essenciais de sua poupança previdenciária.